「お金を借りる時の限度額って何?」

「カードローンでお金を借りる時の限度額の決め方は?」

お金を借りる時は金融機関の限度額によって、借りれるお金が決まります。

限度額は金融機関によって上限が異なります。

また、年収や審査状況によっても限度額が変動します。

本記事では、お金を借りる時の「限度額」について解説します。

決め方やいくらまで借りれるのか、限度額を引き上げる方法・注意点なども紹介します。

- 限度額はカードローンの限度額と個人に定められる限度額の2種類

- カードローンの限度額の決め方は審査によって決まる

- 消費者金融でお金を借りる時の限度額は「年収の3分の1まで」

- 銀行カードローンは総量規制の対象外!年収の3分1以上借りれる

- お金を借りる時の限度額を引き上げる「増額」を利用する方法

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――レイク ※最短当日借りられる

借入まで最短25分で在籍確認は原則電話なし

\簡易診断あり【最大60日間無利息】/

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。※貸付条件はこちら

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。※貸付条件はこちら| 【特別枠】普段使っているサービスで借り入れ | |

|---|---|

| >>au PAY スマートローン | au IDをお持ちの方におすすめ |

| ↓銀行カードローン↓ | 特徴※各銀行口座がなくても可能 |

| >>auじぶん銀行 カードローン | au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行のカードローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

| >>住信SBIネット銀行 カードローン | 新規契約で最大で現金36,500円プレゼント 年利1.99%~14.79% |

お金を借りる時の「借入限度額」とは

カードローンの限度額には2つの意味が含まれています。

- 金融機関が定めるカードローンの上限金額

- 審査で個別に定められる上限金額

金融機関が定める限度額は「契約極度額」と呼ばれることもあります。

どちらも「限度額」と表記されたり呼ばれるため、混同しないよう注意が必要です。

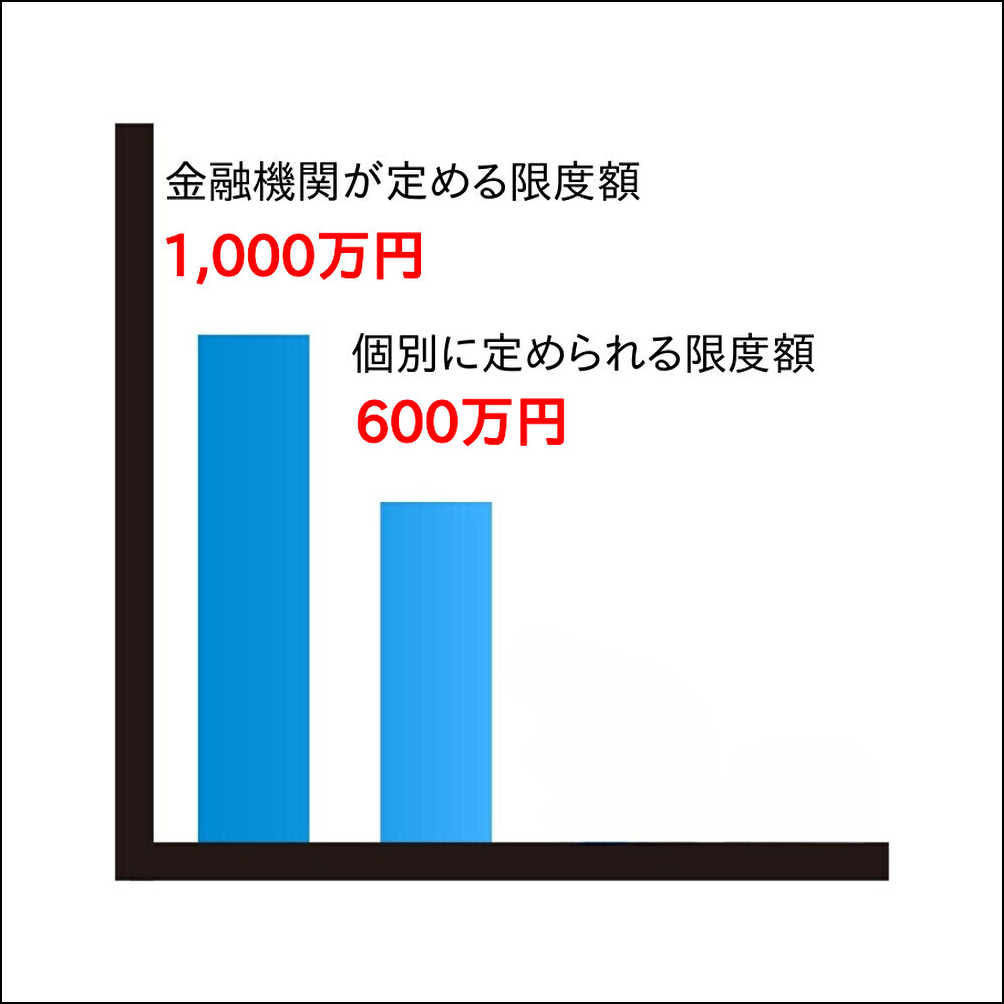

カードローンの限度額は金融機関によって異なります。

一般的には300万円~800万円ほどの限度額を設けていることが多いですが、銀行カードローンでは1,000万円借りれるカードローンもあります。

申込者によって個別に定められる限度額は、審査によって決まります。

審査には申込者の年収や他社借入状況、信用情報など様々な審査項目を総合的に判断して限度額が決まっています。

限度額は、借入限度額・貸付利用枠・ご利用枠などの表記があります。

金融機関のWebサイトなどに表記される限度額は、必ずしもその限度額まで借りれる訳ではないということを理解する必要があります。

カードローンの借入限度額の決め方

カードローンの限度額は申し込み時の審査によって決定します。

審査で具体的に見られる審査項目は以下の通りです。

- 年収(収入)

- 勤務先・勤続年数

- 信用情報

- 他社借入状況

特に、限度額を決定する時は年収によっての変動が大きくなっています。

後述しますが、貸金業者からお金を借りる時は「年収の3分の1まで」という規制があります。

また、年収は返済能力にも直結する能力になります。

一般的に年収が低い・安定していないと返済能力も下がります。

その場合、借りたいと思っても年収に見合った限度額が定められ、希望の限度額まで借りられない可能性もあります。

以下では限度額の決め方について更に詳しく解説します。

借入可能額は年収によって変動

上記でも述べた通り、限度額は年収によって大きく変動します。

一般的には、年収が高い・安定している人ほど高い限度額での借入が可能です。

年収が低い・安定していない人は、少ない限度額が定められる可能性が高いです。

年収に大きく関係するのが「雇用形態」です。

正社員であればボーナスや昇給が見込まれるため、限度額は多めに借りれることが多いです。

派遣社員・契約社員は賞与がないケースも多く、また正社員より安定性はありません。

しかし、毎月安定した収入はあるので基本的には借りれるケースが多いです。

アルバイト・パートになると安定性ががくっと下がります。

シフトによって毎月収入は変わりますし、ボーナスもありません。

借りれる事は多いですが、限度額は10万円・30万円などと低めに決められることが多いです。

勤続年数は長いほど有利

限度額の決め方の1つに、勤続年数も審査項目になるケースがあります。

同じ会社で働いている期間が長いほど、信用は高く評価されます。

また、年収も少しずつ上昇していることが多く、金銭的な面でも安定性があります。

逆に勤続年数が低く、入社して1年に満たない人や転職したばかりの人は審査でマイナスの項目になってしまい、希望している限度額に届かない可能性があります。

信用情報に記録される支払いの状況

限度額の決め方の審査項目の1つに過去の支払い状況もあります。

特に信用情報に記録される支払い履歴は、必ず確認されます。

以下の支払い状況は全て信用情報に記録されています。

- クレジットカード

- ローン

- 携帯電話料金

支払い状況は1ヶ月ごとに細かく記録されており、支払い遅れがあると遅延というネガティブな履歴が記録されます。

遅延の履歴が複数回あると、返済能力に問題があると判断される原因になります。

他社借入状況も申込者の状況を知る指標

他社借入状況も限度額の決め方の1つになります。

他社で既にお金を借りているかどうか・借りている金額がいくらなのかは、限度額の決定に直結します。

他社借入がない人=借金がないと同義なので、限度額も高めに設定される可能性がありますす。

しかし、他社借入が多いと、「この人は返済できるのか?既に返済困難になっていないか?」と返済能力を疑われる可能性が非常に高くなります。

また、他社借入が多い人が消費者金融で借りようとすると、総量規制の影響で借りられない事態が起こることもあります。

総量規制とは何かについては、以下で詳しく解説します。

消費者金融でお金を借りる時は「年収の3分の1まで」

「お金を借りる時の年収の3分の1って何?」

「総量規制ってどういう意味?」

お金を借りる時に注意しておきたいのが「総量規制」です。

- 貸金業法による規制

- 過度な借り入れから利用者を守るためにできた規制

- 借入は年収の3分の1まで

貸金業法による規制なので、主に消費者金融カードローン・クレジットカードのキャッシング枠が対象になります。

例えば年収が300万円の人が消費者金融カードローンで借りる場合、合計で100万円までしか借りることができません。

「総量規制以上借りたい!」と思っても、貸金業者が総量規制以上の融資をすることが禁止されているため、借りることができません。

後述しますが、総量規制対象外のローンもあります。

総量規制が気になるのであれば、銀行カードローンやおまとめローン等の利用がおすすめです。

なぜ年収の3分の1まで?総量規制が導入された背景

貸金業者からまとまったお金を借りたいという方にとっては、総量規制というのはとても厄介に思えるかもしれません。

「総量規制さえなければ……」と思うこともあるでしょう。

しかしながら総量規制というのは、できるべくしてできたものでもあるのです。

というのも、借り入れをしすぎてしまったことによって人生がめちゃくちゃになってしまったという方は山ほどいます。

総量規制が導入される前には、専業主婦の方が夫に黙って借り入れをして、気づいたときには借金がとんでもない金額に膨れ上がっていたというケースは、テレビでもよく紹介されていました。

総量規制がなければ、借りすぎてしまう方が出てきてしまいますし、貸金業者も貸しすぎてしまうのです。

もちろん、借り入れをしてどうにもならなくなったときには自己破産という選択肢もあるかもしれませんが、基本的に借りたものは返すのが筋です。

借りすぎて返せなくなってしまうという事態は絶対に避けなければなりません。

だからこそ、貸金業者から借り入れができるのは問題なく返済ができるであろう年収の3分の1までという規制がかけられるようになったのです。

年収の3分の1以上の借り入れをしたいと考えている方にとっては、総量規制というのは厄介にしか思えないでしょう。しかしながら、この総量規制によって知らず知らずのうちに救われている部分もあるのです。

総量規制の対象外・例外になる借入

「総量規制以上借りたい!」

「総量規制オーバーでも借りれるところはありますか?」

自身の年収の3分の1以上の大型の融資を希望している人や、既に他社借入によって総量規制オーバーで借りられない人は、総量規制対象外の貸付で借りるしかありません。

総量規制の対象・対象外になるものを以下でまとめました。

| 総量規制の対象 | 総量規制の対象外 |

|---|---|

| ・消費者金融カードローン ・クレジットカードのキャッシング枠 |

・銀行カードローン ・おまとめローン ・借り換えローン ・住宅ローン ・自動車ローン ・担保ありの借入 ・クレジットカードのショッピング枠 ・後払いアプリ など |

銀行カードローンは、総量規制の対象外です。

総量規制以上借りたい人・総量規制オーバーでも借りれる方法の1つです。

ただし、消費者金融と違い即日融資は難しいという点を理解しておく必要があります。

また、消費者金融であってもおまとめローン・借り換えローンは総量規制の対象外です。

それぞれ、他社借入を1社にまとめて一本化するローン商品です。

おまとめローンの審査に通らないとお金は借りれませんが、審査通過し契約後は他社借入を一括返済して、返済だけを続けていく返済専用ローンです。

新しく現金を借りれる訳ではないので、注意が必要です。

消費者金融の限度額はいくらまで借りれる?

消費者金融カードローンの限度額は、金融機関によって異なります。

大手消費者金融であれば、概ね500万円~800万円が限度額に設定されており、審査によって個別に限度額が設定されます。

| 大手消費者金融カードローン | 限度額 |

|---|---|

| プロミス | 500万円 |

| レイク | 500万円 |

| アコム | 800万円 |

| アイフル | 800万円 |

| SMBCモビット | 800万円 |

相場として、初回の借り入れは30万円~50万円ほどが一般的です。

借入・返済を繰り返し実績を積むことで、後から限度額を上げることができます。

それぞれのカードローンの限度額や基本情報について更に詳しく解説します。

プロミスの限度額:最大500万円

| プロミス | |

|---|---|

| 限度額 | 1~500万円 |

| 金利 | 4.5%~17.8% |

| 申込条件 | 18歳~74歳で安定した収入がある人 |

| Web完結 | 〇 |

| 審査時間 (融資までのスピード) |

最短3分 ※審査状況によって変動 |

| 在籍確認 | 原則電話での在籍確認なし |

| 郵送物 | なし |

| 無利息期間 | 初回借入日の翌日から30日 |

プロミスの限度額は500万円です。

18歳から74歳まで幅広い年齢層が借りれる点が特徴のカードローンです。

また、一定期間利息が発生しない無利息期間というサービスもあります。

プロミスの場合、初めてお金を借りた日の翌日から30日間は利息が発生しません。

アコムの限度額:最大800万円

| アコム | |

|---|---|

| 限度額 | 1~800万円 |

| 金利 | 3.0%~18.0% |

| 申込条件 | 20歳以上で安定した収入がある人 |

| Web完結 | 〇 |

| 審査時間 (融資までのスピード) |

最短20分 ※審査状況によって変動 |

| 在籍確認 | 原則電話での在籍確認なし(原則、電話での確認はせずに書面やご申告内容での確認を実施) |

| 郵送物 | なし |

| 無利息期間 | 契約日の翌日から30日 |

多めに借りれるカードローンを選びたい人はアコムがおすすめです。

限度額は800万円と、消費者金融カードローンの中でもトップクラスの限度額を設けています。

20歳以上から借りることができ、年齢の上限が定められていないため、高齢者・年金受給者でも安定収入があれば借りることができます。

アイフルの限度額:最大800万円

| アイフル | |

|---|---|

| 限度額 | 1~800万円 |

| 金利 | 3.0%~18.0% |

| 申込条件 | 20歳~69歳で安定した収入がある人 |

| Web完結 | 〇 |

| 審査時間 (融資までのスピード) |

最短20分 ※審査状況によって変動 |

| 在籍確認 | 原則電話での在籍確認なし |

| 郵送物 | なし |

| 無利息期間 | 契約日の翌日から30日 |

アイフルの限度額は800万円です。

一度契約しておけば、1,000円からの少額融資にも対応しています。

アイフルは大手消費者金融の中で唯一金融機関がバックにいない独立系の消費者金融です。

審査から借入・融資まで自社で行っているため、審査も独自審査が行われています。

SMBCモビットの限度額:800万円

| SMBCモビット | |

|---|---|

| 限度額 | 1~800万円 |

| 金利 | 3.0%~18.0% |

| 申込条件 | 20歳~74歳で安定した収入がある人※収入が年金のみの方は申込不可 |

| Web完結 | 〇 |

| 審査時間 (融資までのスピード) |

最短15分 ※審査状況によって変動 |

| 在籍確認 | 原則電話での在籍確認なし |

| 郵送物 | なし |

| 無利息期間 | なし |

「安心できる金融機関でお金を借りたい」

という人にはSMBCモビットがおすすめです。

SMBCグループという日本最大手の金融機関の消費者金融なので、安心感は抜群です。

また、74歳まで借りることができるので70代でも借りれるカードローンとして人気を誇っています。

レイクの限度額:最大500万円

| レイク | |

|---|---|

| 限度額 | 1~500万円 |

| 金利 | 4.5%~18.0% |

| 申込条件 | 20歳~70歳で安定した収入がある人 |

| Web完結 | 〇 |

| 審査時間 (融資までのスピード) |

最短25分 ※審査状況によって変動 |

| 在籍確認 | 原則電話での在籍確認なし |

| 郵送物 | なし |

| 無利息期間 | 60日または180日 (契約内容によって変わる) |

「お得に借りて返済したい!」

なるべく金利を下げてお金を借りたい人はレイクがおすすめです。

大手消費者金融の中では最長の最大180日の無利息期間があります。

契約内容によって60日・180日のいずれかの無利息期間があります。

どちらにせよ、2ヶ月以上の無利息期間を持つ消費者金融はなかなかないため、無利息期間を使ってお得に返済したい人はレイクがおすすめです。

銀行カードローンは総量規制の対象外:年収の3分の1以上借りる方法の1つ

「総量規制以上借りたい!」

既に他社借入がある人は、消費者金融で借りると総量規制をオーバーして希望額まで借りられないことはしばしばあります。

そういった場合は、銀行カードローンで借りるのがおすすめです。

銀行カードローンは総量規制の対象外なので、影響を受けません。

年収の3分の1以上の借入が可能です。

銀行カードローンは銀行法によって融資の規制が行われます。

貸金業法の規制である総量規制の影響を受けないため、年収の3分の1以上の借入が可能になっています。

| 総量規制の影響を受ける? | |

|---|---|

| 消費者金融カードローン | 受ける |

| 銀行カードローン | 受けない |

既に消費者金融で総量規制いっぱいまで借りている人も、銀行カードローンで借りることができます。

- 銀行カードローンは総量規制(年収の3分の1)以上借りる事ができますが、借入金額が高額になるにつれて審査は厳しくなる

- 総量規制オーバーの人でも借りることは可能ですが、返済能力が厳しく見られるため審査通過も厳しい

銀行カードローンの限度額は1,000万円までお金を借りることも可能

銀行カードローンは消費者金融カードローンと比べて、借入限度額が大きいことが特徴の1つです。

中には、1,000万円を限度額にしている銀行カードローンもあります。

有名な大手銀行カードローンの限度額の一覧を以下でまとめました。

| 銀行カードローン | 限度額 |

|---|---|

| 三井住友銀行カードローン | 10万円~800万円 |

| 三菱UFJ銀行カードローン 「バンクイック」 |

10万円~500万円 |

| 楽天銀行スーパーローン | 10万円~800万円 |

| PayPay銀行カードローン | 10万円~1,000万円 |

| 横浜銀行カードローン | 10万円~1,000万円 |

| りそな銀行カードローン | 10万円~800万円 |

PayPay銀行カードローンや横浜銀行カードローンは、最大1,000万円まで借りることができます。

実際に1,000万円借りるケースは、なかなかないと思いますが、高額融資に対応しているほどいざという時の対応に対処しやすくなります。

お金を借りる時の限度額に関する注意点

- 初めての申込で限度額いっぱいで借りれることはない

- 返済ができる範囲で申込する

- 申し込み時の情報入力は丁寧に・正直に書く

- 審査状況によって限度額が変動する

限度額に関する知識として、上記の点は注意しておくことが大切です。

特に、限度額と聞いたら限度額いっぱいまで借りれると想像する人が多いですが、実際に借りれるお金は全て「審査」によって決定します。

また、利用・返済は計画的に行うことも忘れがちですが、大切なポイントです。

初回から最大限度額まで借りることはできない

お金を借りる時の限度額に関する注意点として、初回から最大限度額まで借りることはできないという点が挙げられます。

例えば、プロミスの限度額は最大500万円ですが、初回から500万円を借りれることはありません。

限度額を決める時は、利用者と金融機関との信用も重要になります。

申し込みの段階では信用がないため、多くのケースでは30万円~50万円ほどの限度額が設定されます。

利用・返済を繰り返し、金融機関との信頼関係を積み上げることで、後から限度額を増額することができます。

返済ができる範囲でお金を借りる

限度額に関する注意点の1つに、返済可能な範囲でお金を借りるという点も挙げられます。

申し込み時の審査によって借入限度額が決定しますが、限度額内でどれだけ利用するかは利用者の自由です。

しかし、限度額内といえど借り過ぎてしまうと返済がどんどん難しくなります。

返済ができなくると、他社カードローンでお金を借りて返済するという多重債務に陥りやすくなってしまいます。

自身の給与や支払い状況と相談しながらお金を借りることが重要です。

申し込み時の入力ミス・虚偽申告に注意

お金を借りる時の申込時に、入力ミスや虚偽申告に注意することも大切です。

個人情報の入力ミスがあっても、審査はそのまま進められます。

提出した本人確認書類と申込情報が一致しない場合、審査落ちの原因になってしまいます。

申込時に一番やってはいけないことは虚偽・ウソの申告です。

審査を有利に進めるために、年収を多く見せたり他社借入があるのに申告しないなど、ウソの申告をする人が一定数います。

しかし、こういった情報は全て信用情報に記録されているため、ウソは必ずバレてしまいます。

悪質な虚偽申告が発覚すれば、「社内ブラック」に登録され、その金融機関から二度とお金を借りることができなくなる可能性もあります。

審査によっては限度額の希望に届かない可能性がある

お金を借りる時の限度額についての注意点の1つに、希望の限度額に届かないこともある点が挙げられます。

申込者が個別に設定される限度額は、審査によって決定します。

例え100万円の借り入れを希望しても、審査状況によっては限度額が50万円になることもあります。

これは、審査によって「この人が返済可能な限度額は〇〇円まで」という判断が下されたということです。

金融機関の審査は非常に綿密に、厳重に行われるため、限度額の金額が実際に返済できる金額です。与えられた限度額内で借入・返済を行う必要があります。

カードローンは限度額を増額して引き上げることも可能

「カードローンの限度額を引き上げる方法はある?」

カードローンの限度額を上げるには、それぞれの金融機関で増額を申請すれば限度額の引き上げが可能です。

増額を申請することで、50万円だった限度額が100万円まで引き上げされることもあります。

カードローンで増額する時の流れは以下の通りです。

- 増額申請を申し込む

- 必要書類を提出する

- 審査

- 審査通過後から限度額が増額される

基本的には、初回申し込み時と同じように申し込み・審査が行われます。

増額審査に通過すれば、利用しているカードローンの限度額が引き上げられ、その日から更にお金を借りることができます。

増額する時は「増額審査」の審査通過が必須

カードローンの限度額を増額するには、増額審査を受ける必要があります。

新規申込時と同じような審査基準で行われますが、増額審査は加えて「カードローンの利用実績」も審査基準になります。

利用実績とは、借入・返済状況のことを指します。

一定金額を借りて、毎月の支払期日に滞りなく返済できれば、金融機関との信用は少しずつ上がります。

逆にカードローン契約中に支払い遅れ・滞納があると信用は下がります。

その状態で増額審査を受けたら審査落ちする可能性もあります。

限度額を増額するメリット・デメリット

| メリット | デメリット |

|---|---|

| ・急な出費に対応しやすい ・他社借入をまとめられる ・金利が下がる |

・返済期間が長くなりやすい ・利息が膨らみやすい ・多重債務に陥りやすい |

限度額を引き上げる最大のメリットは、金利が下がる点です。

カードローンの金利は利息制限法によって上限金利が決まっています。

- 借入が10万円未満:利息上限は年率20.0%

- 借入が10万円~100万円未満:利息上限は年率18.0%

- 借入が100万円以上:利息上限は年率15.0%

このように、借りるお金が増えるほど金利が下がります。

また、増額によって急な出費への対応ができるようになります。

デメリットとしては返済期間が長くなる・利息が大きくなることが特徴です。

借りるお金が増えれば返済期間は当然、長くなります。

返済期間が延びれば、利息は膨らみやすくなります。

大金を手に入れることができる一方で、利息などが知らないうちに負担になっていることが多々あります。

よくある質問

カードローンで最大限度額までお金を借りる方法はありますか?

カードローンで最大限度額まで借りる明確な方法はありません。

結論を述べると、カードローンで最大限度額まで借りることは現実的に難しいです。

プロミスであれば500万円が最大限度額ですが、500万円まで借りるには総量規制の関係で年収が1,500万円あることが条件になります。

総量規制対象外の銀行カードローンであれば、年収が1,500万円でなくても借りることは可能ですが、やはりある程度の年収が必要になります。

また、長年カードローンの利用・返済を遅滞なく繰り返して実績を積んでいることも必須条件となります。

1社で最大限度額まで借りることを目指すのではなく、複数社契約して合計で1社の最大限度額ほどの金額を借りる方が現実的だと考えられます。

なお、おまとめローンであれば他社借入に準じて限度額が決まるため、最大限度額まで借りることができるかもしれません。

総量規制オーバーでも即日で借りれるところはありますか?

総量規制オーバーの人が即日で借りる方法はありません。

総量規制オーバーの人が借りれるところは、銀行カードローンもしくはおまとめローンが対象になります。

しかし、どちらも基本的には即日融資は行っていません。

審査結果の通知から利用できるまでには、最低でも1日以上はかかります。

即日でお金を工面したい場合は、三井住友カード(NL)などの即日で使えるクレジットカードを作成したり、後払いアプリを登録することで工面ができます。

限度額がいっぱいになるとどうなる?

カードローンの限度額がいっぱいになると、そのカードローンで追加借入ができなくなります。

限度額がいっぱいの間は返済専用になりますが、毎月返済していると返済した分の元金が再び借りれるようになります。

限度額がいっぱいになったからといって安易に増額を申し込みしても、増額審査に通過するのは非常に難しいです。

審査時に金融機関は限度額がいっぱいなことは分かるため、「返済が難しいから増額に申し込みした」と判断されてしまう可能性があります。

カードローンの初回の限度額はいくらまで借りれる?

カードローンの初回申し込み時の限度額の相場は30万円~50万円ほどです。

借りる人の属性が何にせよ、初回はこの限度額が選ばれる可能性が高いです。

審査状況によっては10万円や20万円の可能性もありますが、いきなり100万円を超える高額融資になることはかなり稀です。

カードローンに新規申込する時は、いきなり100万円借りれると思わずに、数十万円ほどだと認識しておく必要があります。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)●瞬フリ(振込キャッシング)で24時間365日最短10秒で金融機関口座への振込も。原則会社への電話なし!初回30日間利息なし!(土日祝も当日借り入れ可能)※在籍確認は原則電話なし

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 レイク

2位 レイク

\簡易診断あり【最大60日間無利息】/

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています※貸付条件はこちら

3位 アコム

3位 アコム

返済は35日ごと:返済額1,000円~可

\他社からの借り換え可/

↓郵送物なし可・バレずに最短20分融資↓

| 【特別枠】普段使っているサービスで借り入れ | |

|---|---|

| 銀行カードローン | 特徴※各銀行口座がなくても可能 |

| >>auじぶん銀行 カードローン |

au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行の カードローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン |

年利1.7%~14.8%※限度額800万円まで |

| >>住信SBIネット銀行 カードローン |

新規契約で最大で現金36,500円プレゼント 年利1.99%~14.79% |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |