商工会議所でお金を借りる方法と言えば、マル経融資「小規模事業者経営改善資金貸付制度」のことです。

中小・小規模事業者・個人事業主であれば地域の商工会議所に入会しているケースが多いですが、この商工会議所で融資を受けることができます。

実際にお金を貸してくれるのは日本政策金融公庫なのですが、その窓口として商工会議所に経営相談をし、その経営改善のために資金が必要となれば低金利でお金を借りることができるのです。

この記事では、商工会議所でお金を借りるための審査や流れ、メリットやデメリットまた、もしマル経融資でお金を借りられなかった場合には他にどういう方法があるのかなどの対処方法も紹介します。

- 商工会議所で経営相談し推薦を受けることで国からお金を借りる方法がマル経融資

- 商工会議所(マル経融資)の審査には同一商工会議所内で1年以上の事業歴が必要

- マル経融資のメリットは無担保・保証人なし・低金利でお金を借りれる

- マル経融資は運転資金や設備投資資金として使える

- 商工会議所でお金を借りるには決算書と納税していることが重要

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――レイク ※最短当日借りられる

借入まで最短25分で在籍確認は原則電話なし

\簡易診断あり【最大60日間無利息】/

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。※貸付条件はこちら

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。※貸付条件はこちら| 【特別枠】普段使っているサービスで借り入れ | |

|---|---|

| >>au PAY スマートローン | au IDをお持ちの方におすすめ |

| ↓銀行カードローン↓ | 特徴※各銀行口座がなくても可能 |

| >>auじぶん銀行 カードローン | au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行のカードローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

| >>住信SBIネット銀行 カードローン | 新規契約で最大で現金36,500円プレゼント 年利1.99%~14.79% |

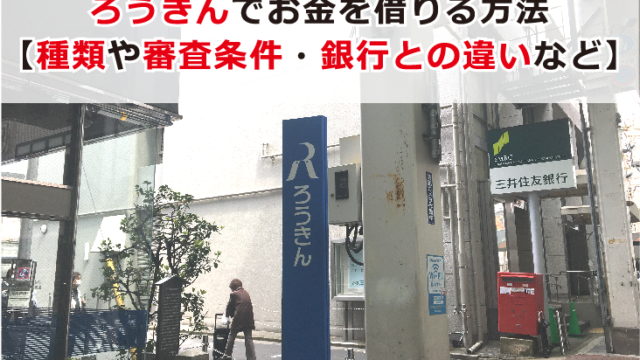

商工会議所「マル経融資」でお金を借りる方法とは?

マル経融資の簡単な概要は以下の通りです。

| 融資制度名 | マル経融資(小規模事業者経営改善資金融資制度) |

|---|---|

| 対象者 | 小規模事業者 |

| 用途 | 運転資金・設備資金 |

| 限度額 | 2,000万円 |

| 金利(年利) | 1.25%(※金融情勢によって変わる) |

| 申込から借入までの期間 | 申し込みまで6ケ月 融資まで1ケ月~2ケ月 |

| 担保・保証人 | 不要(信用保証協会の保証も不要) |

| 返済方法 | 主に預金口座振替など |

商工会議所にはマル経融資以外にも融資制度がある

商工会議所には、マル経融資以外にも様々な融資制度が存在します。

入会をしている商工会議所によって受けられる支援制度・融資制度には違いがあります。実際に商工会議所からお金を借りたいと思った時には、「資金についての相談」という内容で窓口に行くと確実です。

融資制度によっては、受付期間が限られている制度もありますので、こまめに情報を集めておくことも大切です。

ここでは、東京商工会議所を例にマル経融資以外でお金を借りれる制度を抜粋しています。

| 商工会議所の融資制度 | 使用用途 |

|---|---|

| マル経融資 | 運転資金・設備資金 |

| 小口(小口零細企業保証制度) | 運転資金・設備資金 |

| メンバービジネスローン | 運転資金・設備資金 |

| 小規模事業者持続化補助金 | 販路開拓等を支援 |

| 事業再構築補助金 | 新分野展開、業態変更、事業再編などの事業再構築を支援 |

小規模事業者持続化補助金

小規模事業者持続化補助金とは、小規模事業者が販路開拓などに取り組む際の費用をサポートしてくれる制度です。

例えば、売り上げを上げるために広告に力を入れたい場合に利用される補助金です。

具体的には以下の経費が補助対象となっています。

- 機械装置等費

- 広報費

- ウェブサイト関連費

- 展示会等出展費

- 旅費

- 開発費

- 資料購入費

- 雑役務費

- 借料

- 設備処分費

- 委託費

- 外注費

※ウェブサイト関連費はインターネットやバナー広告費用などを含み、ウェブサイト関連費単体のみでは申請不可能

小口零細企業保証制度

小口零細企業保証制度とは、商工会議所が資金の調達と経営の改善を助けてくれる制度です。

特徴としては、信用保証協会の信用保証が必要で、通常の小口資金融資よりも金利が0.4%優遇されます。

そのため、商工会議所に申し込み、信用保証協会の保証を受けて民間金融機関から融資が実行される形になります。

メンバーズビジネローン

メンバーズビジネスローンとは、商工会議所が銀行などの民間金融機関と提携して行われる融資制度のことです。

商工会議所の会員メンバーであれば、提携された金融機関から優遇された条件で借入が出来ます。

申し込み方法が会員確認書が必要な金融機関と必要でない金融機関に分かれています。

どちらも共通して会員であることに加え、会費を完納していることが条件です。

事業再構築補助金

事業再構築補助金とは、ざっくり解説すると新しいことを始める際に支援してもらえる補助金です。

例えば、飲食店をやっていたが広告代理店を始める、介護事業から通信業を始めるなど、ビジネスの方向転換を支えるサービスになっています。

特徴的なのが枠がグレードごとに設けられていることです。

- 成長枠

- グリーン成長枠 エントリー

- グリーン成長枠 スタンダード

- 卒業促進枠 成長枠

- 大規模賃金引上促進枠

- 産業構造転換枠

- 最低賃金枠

- 物価高騰対策・回復再生応援枠

申し込んだ当事者の会社規模や枠事に設定された条件によって、融資内容が細かく分かれています。

国が行う補助金制度

商工会議所では国が行う補助金制度への案内も行っています。

例えば、本部のある丸の内の中小企業相談センターでは、対面かオンラインかなどの相談手段や相談日時をネット上で予約し、融資について相談することが可能です。

商工会議所と商工会は違いがある

商工会議所と商工会は名前が似ていますが、在り方や運営母体が異なる別の組織です。

商工会の公式ホームページを参考にそれぞれ特徴をまとめてみました。

| 比較要素 | 商工会 | 商工会議所 |

|---|---|---|

| 法律 | 商工会法 | 商工会議所法 |

| 管轄(どちらも経済産業省) | 中小企業庁 | 経済産業政策局 |

| 主な活動地区 | 町村 | 市 |

| 事業内容 | 小規模事業者施策を重視し、経営改善普及事業がメイン | 小規模事業者施策も行うが中小企業向けだけではなく、国際的な視野で商工会よりも幅広く事業が行われる |

根拠としている法律の違いからわかる通り、名前は似ていますがまったく別の存在だと言うことがわかります。

監督する立場にある管轄も別で、対象地区も市と町村で分かれています。

商工会は町や村をターゲットとして主に小規模事業者に向けて支援を展開しています。

商工会議所は市など、商工会よりも広い地域をターゲットとし、小規模事業者への支援だけではなく、より大きな枠で事業が行われています。

- 商工会→地域の方との交流を行い、地域に根ざした事業をしていきたい人

- 商工会議所→広域での活動や、海外進出など積極的に拡大していきたい人

商工会議所でお金を借りる「マル経融資」の借り入れ条件

その上で、必要書類や例えば、事業立ち上げから何年経っているか、税金の滞納の有無、法人または個人事業主かどうかなど、細かい条件が加わってきます。

申し込みから実際に融資がされるまで比較的時間のかかる仕組みなので、確実に条件を満たしてから申し込まないと時間を浪費してしまいます。

事業立ち上げより1年以上経過している

まずは事業をどれだけの期間、行っているかの経過年数です。

商工会議所のマル経済融資で借入するには、事業を立ち上げて1年以上経過してなければなりません。

より細かく言うと、同一会議所の地区内で最近1年以上事業を行っている事業者が対象です。

なので、まだ立ち上げたばかり、あるいは申し込む会議所とは違う地区で事業をしていた場合はマル経融資を受けることは難しくなります。

自分が条件を満たしている場合か心配な方は、申込先の商工会議所に問い合わせして確認します。

商工会議所から経営指導を6ヶ月以上受けている

次に商工会議所から経営指導を6ヵ月以上受けているかどうかが重要です。

経営指導とは、会社の事業状況を相談するためのものです。

頻度としては2ヶ月に1回程度、会社に直接来て経営指導を行います。

商工会議所からお金を借りるマル経融資は、あくまでも小規模事業者経営を商工会議所の推薦に基づいて支援するものです。

いわば事業内容の安定化や好転を図るためのものなので、商工会議所からのアドバイスを受けて事業が行われているかが条件に盛り込まれています。

具体的に融資条件には商工会議所から指導を受けて事業改善に取り組んでいるか、とあります。

しっかりと改善の傾向がみられるように日々の事業に取り組むのが条件達成への第一歩です。

- 事業のムダを省くことができる

- 長期的な視点でアドバイスしてくれるので成長につながる

- 事業を行う上で不安や悩みを相談できる

税金の滞納がない

税金の滞納の有無は商工会議所からお金を借りるためには大変重要な条件です。

当然、マル経融資には審査があります。

事業で税金の滞納があることは、個人で例えるならクレジットカードの支払いの延滞があり、いわゆる金融ブラックな状態だと言えます。

税金が払えていない人にお金を貸しても返済が難しいのではないか、と考えるのが一般的な考えです。

なので、現在進行形で税金の滞納がある方は、まずは税金の滞納を解消することが大切です。

- 法人税

- 事業税

- 法人住民税

従業員が20人以下の法人または個人事業主であること

マル経融資は小規模事業者向けなので従業員の人数に制限があります。

従業員が20人以下が条件で法人、個人事業主は問いません。

ちなみに従業員には以下のような人も含まれます。

- パート

- アルバイト

- 派遣社員

- 契約社員

- 非正規社員

で、個人事業主本人や役員は含まれません。

ただし、業種によって細かい部分が異なり、宿泊業と娯楽業を除く商業やサービス業は5人以下と設定されています。

申し込みを検討している方は、自分がどの業種にあたるのかを加味したうえで従業員数の条件を確認する必要があります。

商工会議所のマル経融資だから従業員20人以下と条件付けているわけではありません。そもそも中小企業基本法第2条第5項によって、小規模事業者は従業員20人以下(商業、サービス業は5人以下)と定められています。そのため、小規模事業者を支援する制度であるマル経融資でも同様の条件が盛り込まれています。

日本政策金融公庫の非対象業種等ではないこと

最後は日本政策金融公庫の非対象業種等ではないことです。

非対象業種とは以下の職種を指します。

- 銀行業

- 貸金業

- クレジットカード業

- 競輪

- 競馬

- パチンコ

- 社会保険

- 社会福祉

- 介護事業

が非対称業種にあたります。

大きくカテゴリーに分けると金融・保険業、娯楽業、介護業に分けられます。

これらの職種に該当する事業の場合は残念ながらマル経融資を受けることはできません。

逆にこれらに該当しない事業であれば融資対象になるので、条件をクリアしていると言えます。

マル経融資の申込・審査から借入までの流れ

事前に確認することで、申し込みの不備を防げます。

- 商工会議所に入会をする

- 経営指導を6ヶ月以上受ける

- マル経融資の申し込みをする

- 必要書類を提出する

- 担当者の面接と審査を受ける

- 融資の決定通知が届く

- 融資開始

商工会議所の窓口で相談する

まずは自分の対象になる商工会議所の窓口を確認します。どこが最寄りの商工会議所なるのかは全国の商工会議所一覧 – 日本商工会議所が参考になります。

対応する地域の商工会議所がわかれば、窓口に相談しに行きましょう。

事前に電話で自分の状況を話して、申し込みがそこの地域で良いかなど確認しておくとスムーズです。

商工会議所のある市町村内で、対象地域で6か月以上事務所や店舗、または工場がある事業者であること

申込時に必要な書類を提出する

申し込み先の商工会議所が明確にわかったら、次は申し込みに必要な書類を用意する必要があります。

商工会議所でマル経融資でお金を借りる際に必要な書類は、個人事業主か法人で分かれます。

個人事業主の場合

- 前年、または前々年の決算書、もしくは収支内訳書、および確定申告書

- 所得税、事業税、住民税の領収書、または納税証明書

- 設備資金の申し込みの場合は設備のカタログや見積書

法人の場合

- 前期、前々期の決算書、確定申告書

- 決算後6ヵ月以上経過の場合は残高試算表

- 法人税、事業税、法人住民税の領収書、納税証明書

- 商業登記簿謄本、履歴事項全部証明書

- 設備資金の申し込みの場合は設備のカタログや見積書

個人事業主の場合は、比較的必要書類は少なく、前年か前々年度の利益等がわかるものと税金関係、見積書が必要です。

法人の場合は必要書類が多く、商業登記簿謄本や残高試算表などが必要です。

商業登記簿謄本を取得する方法

- 法務局に行って取得する

- ネットで申し込みをして取得する

ネットで申し込みをすると郵送で取得することができ、手数料も安くすみます。

しっかりと確認して申し込み時に不備がないようにすると二度手間防止になります。

融資担当者と面談

では、必要書類を揃えて実際に申し込めたらいよいよ融資担当者との面談に進めます。

聞かれる内容や面談の進め方は融資担当者によって違いますが、共通して聞かれる項目についてまとめました。

日本政策金融公庫の創業計画書の項目から抜粋しています。

- 創業の動機

- 経営者の略歴等

- 取扱商品、サービス

- 取引先、取引関係等

- 従業員

- 借入の状況

- 必要な資金と調達方法

- 事業の見通し

- その他

商工会議所でお金を借りる「マル経融資」の借り入れ条件でも触れた借り入れ条件に付随した内容について主に聞かれると予測できます。

言い切れないのは、申込者によって状況が違うからです。

信用審査に不安がありそうなら追加資料が必要な場合や、さらに突っ込んだ質問をされることも考えられます。

それらがない前提の場合は、どうして創業したのか、従業員数や売り上げなどを含めた現在の経営状況をヒアリングされます。

いきなり準備なしに面談して上記内容を聞かれても、なかなかいい返答ができない方もいるはずです。

あらかじめ聞かれる内容について、問答を想定して練習しておくとスムーズに面談に挑めます。

また、一つの条件になっている事業への改善アドバイス、もしくは指導はしっかりと実行されているか半年ほどチェックされます。

そういったすり合わせもしっかり面談時に出来るように心がけると安心です。

融資の実行

面談を終えて経営指導もクリアしたらついに融資の実行です。

契約に必要な書類が送られてきてその後、登録した金融機関口座への送金となります。

融資の実行は約1~2ヵ月かかると予想でき、審査もあるためすぐにマル経融資を受けられるというわけにいきません。

前項の経営指導と合わせると半年~1年は見ておくと大きな狂いがないです。

今すぐお金が必要なときは、時間のかかるマル経融資は難しいので他の方法を考えることをおすすめします。

商工会議所でお金を借りるメリット

返済総額に大きく影響する金利はどうなのか、担保や保証人の有無について触れています。

また、一般的に借入して資金を工面するのと何が違うのか、国から融資を受けるという制度の特徴にも言及しています。

商工会議所でお金を借りることに迷っているかは、ぜひメリットを把握して判断の基準にしてください。

担保・保証人が不要で借りられる

商工会議所のマル経融資でお金を借入するメリットは、担保や保証人を必要としないことです。保証人なしでお金を借りる方法です。

通常、借入やローンを組む際に、それなりの資産や万が一の場合に支払いを肩代わりする保証人が必要なことがあります。

マル経融資で資金を工面する場合は、信用保証会社を通す必要もありません。

親族や友人にも保証人・連帯保証人を頼みにくいという方には、まさにぴったりの借り入れ方法です。

ただし、担保も保証人もいらないとなれば、審査はそれ相応の内容になると推測できます。

税金滞納など審査不利となる悪い情報がない状態で挑むことをおすすめします。

年利が低金利

マル経融資の特徴として金利が低金利であることが挙げられます。

借りる金額が大きく返済する期間が長ければ長いほど、金利の影響は大きいです。

金融情勢により変化するので、都度確認が必要ですが、2023年9月1日現在の金利は、1.25%です。

カードローンでお金を借りるとなると一般的な金利が1.5%~18.0%なので、破格の金利と言えます。

| 金利(年利) | |

|---|---|

| 三井住友銀行カードローン | 1.5%~14.5% |

| 三菱UFJ銀行カードローン「バンクイック」 | 1.8%~14.6% |

| アコム | 3.0%~18.0% |

| プロミス | 4.5%~17.8% |

| マル経融資 | 1.25% |

急激に乱高下することは考えにくいですが、融資が実行される前に確認すると間違いありません。

また、設備資金は一定の条件を満たすと利率が2年間0.5%引き下げとなるので、こちらも合わせて確認です。

創業1年以上であれば借りられる制度

マル経融資を受けるには創業したばかりの中小企業では審査を受けることもできません。

創業1年以上であれば借りられる制度です。

通常、事業を始めてお金を借りる場合はある程度実績がなければ借入することが出来ません。

何年も経営している、もしくは安定した売り上げを上げているなど、貸しても返ってくる可能性があると審査で判断されなければ不可能です。

しかし、マル経融資は小規模事業者を応援、支援するための国の貸付なので、比較的実績乏しい事業であってもお金を借りることが出来ます。

語弊がないように言えば、最低条件だけ満たしていれば確実に良いかと言うとそうではなく、長い年月運営されていて利益を上げていればいるほど審査ではプラスになるというのが一般的です。

商工会議所でお金を借りるデメリット

しかし、メリットばかりだけではなく、デメリットも存在します。

借入する際に重要な融資までのスピード感では、どうしても厳しい面があります。今すぐにお金が必要だという人には向かない借入方法です。

さきほどのメリットとデメリット両方を理解して比べたうえで、申し込むか検討するのがおすすめです。

即日融資がしてもらえない、時間がかかる

度々触れていますが、商工会議所でお金を借りるをデメリットとして、すぐにお金を借りることが出来ないことが挙げられます。

現状に余裕があり、今すぐ資金を必要としていなければ大丈夫ですが、緊急で資金を用意しないとまずい状況では厳しい借り入れ方法です。

申し込んでから最低6ヵ月~1年は融資実行まで時間がかかると計算したうえで、利用すると間違いありません。

審査を待っている間に運転資金が底をつき、結果が出るころには間に合わなかった、明日生きるお金がないでは意味がないです。

商工会議所でお金を借りる場合は、ある程度余裕を持ってマル経融資を検討するのが大切です。

手続き書類が多い

マル経融資を申請するために必要な書類は、手書き書類が多いのもマイナスポイントです。

市役所や税務署で取得する書類が多ければ集めるだけでよいですが、手書きだとすべて自分で調べて記入し用意しなければなりません。

特に事業計画や経歴、取引先や利益をまとめるのは骨が折れます。

再三になりますが商工会議所でお金を借りるまで約半年~1年の長期戦です。

商工会議所で申し込んで指導を受けて経営改善し、審査を通過して融資が実行されます。

都度、追加書類を求められる可能性もあるので、書類作成や用意するのが苦手な方はマル経融資は難しいと言えます。

商工会議所でお金を借りる時に審査に通る為に注視するポイント

そこで、審査に通るために注視するポイントをまとめてみました。

創業時からの経営状況や事業計画、税金関連など抑えるべきポイントをしっかり押さえることで事前に審査対策することが可能です。

創業時からの経営状況

創業時からの経営状況は必ず確認される項目です。

経営状況が良いか悪いかは、返済能力を測る借入審査においては大切な要素です。

今現在、芳しくない状態なのであれば、まずは自信を持って申し込めるまで状況を改善します。

例えば、赤字から業務改善して黒字に転換したなど、創業時から今までの経緯を好印象に説明できる状況になるまで改善します。

貸付条件の一つに経営改善の指導を受ける必要がありますが、そもそも経営改善が見込めないほど状態が悪ければ難色を示されるのは想像に難くありません。

事業計画に実現性があり矛盾点がない事

事業計画に実用性があるかどうかは必ず確認しましょう。

マル経融資の審査に通りたいがために、事業計画の内容を見栄よく実用性から離れた内容にしていないかチェックするのです。

例えば、売り上げ予測を達成不可能なほど高く設定している、まだ立ち上げてもいない新規業態で根拠のない展望を盛り込んでいないかです。

皮算用ではなく、しっかり地に足のついた事業計画になるように何回も推敲することをおすすめします。

また、単純に数字や内容に矛盾点があると印象が良くないので、矛盾点のあるなしも重要です。

税金の遅延・滞納などの信用情報に問題がないか

商工会議所からお金を借りる場合に限らず、税金の遅延や滞納は信用情報に大きく影響を与えます。

- 借金歴がある

- 税金が払えてない

- 借金の返済を滞納している

消費者金融や銀行、どこにお金を借りようと審査を受けても信用情報に問題があれば高確率で落ちます。

そのため、マル経融資の審査を受ける前に税金の遅延や滞納をしていないか、借金滞納がないか気をつけましょう。

もしも過去に税金を遅延したり滞納していた場合は、問題のある支払いを解決し、しばらく期間を置いてから申し込むようにすると良いです。

商工会議所でお金を借りたいのに審査落ちした時の資金調達方法

万が一、審査に落ちた時はあきらめるしかないなんてことがないように、審査落ちした時の資金調達方法を紹介します。

例えば、日本政策金融公庫で融資の相談をする、銀行や消費者金融からビジネスローンを借りるといった方法について触れています。

日本政策金融公庫で融資の相談をする

商工会議所からお金を借りるマル経融資は、日本政策金融公庫から融資してもらう制度です。

日本政策金融公庫では、マル経融資以外にも様々な融資の相談に乗ってくれます。

新創業融資制度や新規表育成貸付など、目的や対象に合わせた融資制度が存在します。

| 融資制度名 | 新創業融資制度 | 新企業育成貸付 |

|---|---|---|

| 利用対象 | 事業を新たに始めて事業開始後税務申告を2期終えていない人

または、1期終えていない人で創業資金総額の10分の1以上の自己資金 |

新規事業で高い成長性が見込めるもの

新規事業化して7年以内 成長新事業育成審査会から事業認定を受けた人 指定補助金などの交付を受け開発した技術を利用して新事業行う人 経営課題に対しての指導で円滑な事業遂行が可能と認められた人 |

| 使い道 | 新規事業、または新規事業後の必要資金 | 新規事業、または新規事業後の必要資金 |

| 融資限度額 | 3,000万円 | 7,200万円 |

| 返済期間 | 融資それぞれの制度の返済期間 | 運円資金7年以内 設備資金20年以内 |

| 利率 | 2%~3.2% | 上限2.5% |

| 担保保証人 | 原則不要 | 相談のうえ決定 |

新創業融資制度は、新規事業者向けに担保保証人なしで最大3,000万円融資してもらえる融資制度です。

新企業育成貸付は、新規事業に加えて成長性が見込めるものに融資してくれる制度です。

新創業融資制度よりも融資限度額は7,200万円と高額で、利用条件もやや厳しく設定されています。

銀行・信販会社・消費者金融のビジネスローン

銀行や消費者金融のビジネスローンを活用するのも有効です。

商工会議所からお金を借りるとなると、マル経融資では経営指導や改善実績を見せる必要があります。

消費者金融のビジネスローンであれば、審査に通りさえすればすぐに融資を受けることが出来ます。

国からの融資と消費者金融のビジネスローンのメリット、デメリットをわかりやすくまとめました。

| 比較要素 | 国からの融資 | 消費者金融のビジネスローン |

|---|---|---|

| 審査のスピード | 6ヶ月~1年 | 最短即日 |

| 借入までの工程 | 多い | 少ない |

| 金利 | 低い | 高い |

| 申し込み方法 | 実際に足を運ぶ必要あり | オンラインで完結 |

国からの融資は金利が低いのが一番のメリットで、逆に金利以外はビジネスローンの方が利用しやすい内容です。

特に消費者金融のビジネスローンはオンラインで申し込み可能で完結しているので、煩雑な手続きに悩まされることはありません。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)●瞬フリ(振込キャッシング)で24時間365日最短10秒で金融機関口座への振込も。原則会社への電話なし!初回30日間利息なし!(土日祝も当日借り入れ可能)※在籍確認は原則電話なし

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 レイク

2位 レイク

\簡易診断あり【最大60日間無利息】/

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています※貸付条件はこちら

3位 アコム

3位 アコム

返済は35日ごと:返済額1,000円~可

\他社からの借り換え可/

↓郵送物なし可・バレずに最短20分融資↓

| 【特別枠】普段使っているサービスで借り入れ | |

|---|---|

| 銀行カードローン | 特徴※各銀行口座がなくても可能 |

| >>auじぶん銀行 カードローン |

au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行の カードローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン |

年利1.7%~14.8%※限度額800万円まで |

| >>住信SBIネット銀行 カードローン |

新規契約で最大で現金36,500円プレゼント 年利1.99%~14.79% |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |